روشهای پرایس اکشن، فیبوناچی و ایچیموکو در تحلیل تکنیکال بورس

پرایس اکشن روند قیمتها است که به مرور زمان طراحی میشود. پرایس اکشن پایه و اساس کلیه تحلیلهای فنی سهام، کالا یا سایر نمودارهای دارایی را تشکیل میدهد.

بسیاری از معاملهگرانی که سرمایهگذاری کوتاهمدت دارند صرفاً به پرایس اکشن تکیه میکنند و ساختارها و روندهای استخراج شده از آن را برای تصمیمگیری در مورد معاملات بکار میگیرند. تجزیه و تحلیل فنی عملا از پرایس اکشن اشتقاق میگیرد. زیرا در محاسبات از قیمتهای گذشته استفاده میکند که از آن میتوان برای آگاهی از تصمیمات آیندهی معاملات استفاده کرد.

پرایس اکشن چیست؟

پرایس اکشن را میتوان با استفاده از نمودارهایی که قیمتها را با گذشت زمان ترسیم میکنند، مشاهده و تفسیر کرد. معاملهگران ترکیبات مختلفی از نمودارها استفاده میکنند تا توانایی خود را در جستجو و تفسیر روندها، شکستها و وارونگیها بهبود بخشند. بسیاری از معامله گران از نمودارهای شمعدان استفاده میکنند، زیرا با نمایش مقادیر باز، بالا، پایین و نزدیک در محتوای روندهای صعودی و نزولی، به تجسم بهتر روند قیمتها کمک میکنند.

پرایس اکشن چیست - آموزش پرایس اکشن: علاوه بر شکلهای بصری موجود در نمودارها، بسیاری از تحلیلگران فنی هنگام محاسبه شاخصهای فنی از دادههای پرایس اکشن استفاده میکنند. هدف از این امر، یافتن نظمی در حرکت ظاهرا تصادفی قیمتها است. به عنوان مثال، یک الگوی مثلث صعودی تشکیل شده با استفاده از خطوط روند در نمودار پرایس اکشن، ممکن است برای پیش بینی شکست احتمالی مورد استفاده قرار گیرد، زیرا پرایس اکشن نشان میدهد که سفته بازها در چندین نوبت اقدام به شکستن کرده اند و هر بار قدرت گرفته اند.

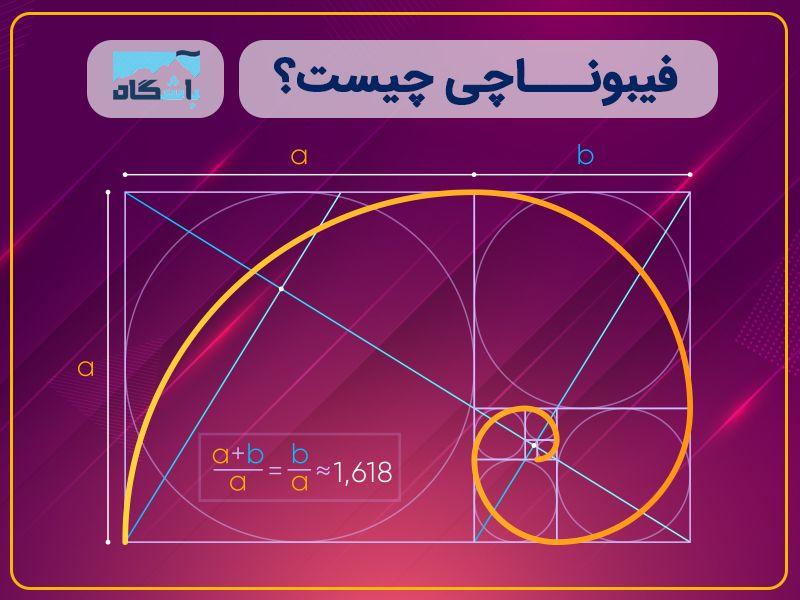

فیبوناچی ریتریسمنت و نسبت فیبوناچی چیست؟

فیبوناچی ریتریسمنت در بین معامله گران حرفهای معروف است. این تلاقیها بر اساس شمارههای کلیدی که توسط ریاضیدان ایتالیایی لئوناردو فیبوناچی در قرن سیزدهم کشف شده است، بنا شده اند. اهمیت توالی اعداد فیبوناچی به اندازه روابط ریاضی، به عنوان نسبتهای بین اعداد در این سری نیست.

یک فیبوناچی ریتریسمنت در تجزیه و تحلیل فنی با استفاده از دو نقطه انتهایی (معمولاً یک نقطه اوج و یک نقطه فرورفتگی) در نمودار سهام و تقسیم فاصله عمودی با نسبتهای کلیدی فیبوناچی ۲۳.۶ ٪، ۳۸.۲ ٪، ۵۰ ٪، ۶۱.۸ ٪ و ۱۰۰ ٪ ایجاد میشود.

پس از نشان کردن این سطوح، خطوط افقی ترسیم میشوند و برای شناسایی میزان پشتیبانی و مقاومت استفاده میشوند.

نسبتهای فیبوناچی چگونه عمل میکنند؟

قبل از اینکه بدانیم چرا این نسبتها انتخاب شده اند، سری شمارههای فیبوناچی را با هم مرور میکنیم.

ترتیب اعداد فیبوناچی به این شرح است: ۰، ۱، ۱، ۲، ۳، ۵، ۸، ۱۳، ۲۱، ۳۴، ۵۵، ۸۹، ۱۴۴ و غیره. به طور ساده هر عبارت در این ترتیب، جمع دو مورد قبلی است و دنباله تا بی نهایت ادامه مییابد. یکی از ویژگیهای قابل توجه این دنباله عددی این است که هر عدد تقریباً ۱.۶۱۸ برابر بیشتر از شماره قبلی است. این رابطه مشترک بین هر عدد در این سریها پایه و اساس نسبتهایی است که توسط معامله گران فنی برای تعیین سطوح ریتریسمنت استفاده میشود.

نسبت کلیدی فیبوناچی از ۶۱.۸ ٪ با تقسیم یک عدد در این سری به عددی که در پی آن وجود دارد بدست میآید. به عنوان مثال، ۲۱ با ۳۴ تقسیم شده برابر با ۰.۶۱۷۶ و تقسیم ۵۵ با ۸۹ برابر با حدود ۰.۶۱۷۹۸ است.

نسبت ۳۸.۲ ٪ با تقسیم یک عدد در این سریها با عدد قرار گرفته در دو نقطهی سمت راست بدست میآید. به عنوان مثال، ۵۵ تقسیم بر ۱۴۴ حدودا برابر است با ۰.۳۸۱۹۴.

نسبت ۲۳.۶ ٪ با تقسیم یک عدد در سریها با عددی که در سه نقطهی سمت راست قرار دارد، بدست میآید. به عنوان مثال، ۸ تقسیم بر ۳۴ حدودا برابر با ۰.۲۳۵۲۹ است.

فیبوناچی ریتریسمنت و پیش بینی قیمت سهام

فیبوناچی ریتریسمنت از همه ابزارهای معاملاتی فیبوناچی بیشتر استفاده میشود. این امر تا حدودی به دلیل سادگی نسبی آنها و تا حدی به دلیل کاربرد آنها تقریباً در همهی ابزارهای معاملاتی است. از آنها میتوان برای ترسیم خطوط پشتیبانی، شناسایی سطوح مقاومت، مکانیابی ترتیبهای توقف-ضرر و تعیین قیمت هدف استفاده کرد. نسبتهای فیبوناچی حتی میتوانند به عنوان یک مکانیسم اصلی در یک روش «معاملات متضاد» عمل کنند.

سطوح فیبوناچی ریتریسمنت خطوط افقی هستند که مکانهای احتمالی سطوح پشتیبانی و مقاومت را نشان میدهند. هر سطح با یکی از نسبتها یا درصدهای بالا همراه است و نشان میدهد که قیمت چه میزان از حرکت قبلی را دنبال یا ریتریس کرده است. جهت روند قبلی احتمالاً ادامه خواهد یافت. با این حال، پیش از آنکه این اتفاق بیافتد قیمت دارایی معمولاً به یکی از نسبتهای ذکر شده در بالا ریتریس میشود.

نمودارهای ایچیموکو در معاملات بورس

نمودار Kinko Hyo ایچیموکو یا نمودار تعادل، معاملات با درصد احتمال بالاتر را در بازار بورس مجزا میکند. این نمودار برای عموم جدید است، اما محبوبیت زیادی در بین معامله گرهای تازه کار و با تجربه کسب کرده است. ایچیموکو که به دلیل نرم افزارهای آن در معاملات آتی و سهام شناخته شده است، دادههای بیشتری را فراهم میکند و این امر یک پرایس اکشن قابل اعتماد تری را ارائه میدهد. این نرم افزار چندین تست را مهیا میکند و سه شاخص را در یک نمودار ترکیب میکند که به یک معامله گر اجازه میدهد تا آگاهترین تصمیم را اتخاذ کند. بیاموزید که چگونه ایچیموکو کار میکند و چگونه میتواند برای راهبرد معاملات استفاده شود.

آشنایی با نمودار ایچیموکو

یک معامله گر لازم است قبل از اینکه بتواند بطور موثر ایچیموکو را در نمودار اجرا کند درکی ابتدایی از مولفههایی که نمودار تعادل را تشکیل میدهند، داشته باشد. ایچیموکو در سال ۱۹۶۸ به روشی برخلاف سایر شاخصهای فنی و نرم افزارهای نمودار، تولید و منتشر شد. در حالی که برنامههای کاربردی معمولاً توسط آمارشناسان یا ریاضیدانان در صنعت تدوین میشدند، این شاخص توسط یک روزنامه نگار توکیویی به نام گوچی هوزودا و تعدادی از دستیارانش انجام شد که محاسبات متعددی را انجام میدادند. این شاخص اکنون توسط بسیاری از اتاقهای تجارت ژاپن مورد استفاده قرار میگیرد، زیرا چندین آزمایش را در مورد پرایس اکشن ارائه میدهد و معاملات با احتمال بالاتری ایجاد میکند. اگرچه بسیاری از معامله گران از فراوانی خطوط ترسیم شده هنگام استفاده از نمودار هراس دارند، اما مولفههای آن را میتوان به راحتی به شاخصهای رایجتر و مقبول تری ترجمه کرد.

این نرم افزار از چهار مولفه عمده ساخته شده است و ذهنیتی کلیدی از پرایس اکشن بازار FX برای معامله گر فراهم میکند. ابتدا نگاهی به خطوط Tenkan و Kijun Sens میاندازیم. خطوط به عنوان یک کراس اوور میانگین و متحرک استفاده میشوند و میتوانند به عنوان ترجمههایی ساده از میانگینهای متحرک ۲۰ و ۵۰ روز استفاده شوند؛ هرچند با بازههای زمانی متفاوت.

Tenkan Sen: با جمع بالاترین اوج و پایینترین قرع تقسیم بر دو بدست میآید. تنکان در دورههای زمانی هفت تا هشت هشت سالهی گذشته محاسبه میشود.

سن Kijun Sen: با جمع بالاترین اوج و پایینترین قرع تقسیم بر دو محاسبه میشود. اگرچه محاسبهی آن مشابه است، اما کیجون ۲۲ دوره زمانی گذشته را محاسبه میکند.

آنچه معامله گر میخواهد در اینجا انجام دهد استفاده از متقاطع برای شروع موقعیت است - شبیه به یک کراس اوور متوسط متحرک. با نگاهی به مثال شکل ۱، یک کراس اوور واضح از Tenkan Sen (خط سیاه) و Kijun Sen (خط قرمز) در نقطه X میبینیم. این کاهش بدان معنی است که قیمتهای کوتاه مدت پایینتر از روند قیمتهای طولانی مدت قرار دارند که یک حرکت نزولی به پایین را نشان میدهد.

شکل ۱: پرایس اکشن؛ نمونهای از کراس اوور

حال بیایید به مهمترین مولفه یعنی «ابر» ایچیموکو نگاهی بیندازیم که نمایانگر اقدام فعلی و تاریخی پرایس اکشن است. با ایجاد موانع سازنده، دقیقاً همانند پشتیبانی و مقاومت رفتار میکند. دو مؤلفه آخر نرم افزار ایچیموکو عبارتند از:

Senkou Span A: مجموع Tenkan Sen و Kijun Sen تقسیم به دو. سپس این محاسبه ۲۶ دوره زمانی جلوتر از پرایس اکشن فعلی ترسیم شده است.

Senkou Span B: مجموع بالاترین اوج و پایینترین قرع تقسیم بر دو. این محاسبه در طی ۵۲ دوره زمانی گذشته انجام شده است و ۲۶ دوره جلوتر ترسیم میشود.

پس از ترسیم روی نمودار، ناحیه بین دو خط، Kumo یا ابر اطلاق میشود. ابر که نسبتاً ضخیمتر از خطوط پشتیبانی و مقاومت معمولی است، فیلتر کاملی را به معامله گر ارائه میدهد. ابر ضخیم به جای اینکه به معامله گر یک سطح قیمتی بصری نازک از پشتیبانی و مقاومت بدهد، تمایل دارد که نوسانات بازار ارز را در نظر بگیرد. شکست در ابر و حرکتی در بالا یا پایینتر از آن، تجارت بهتر و محتمل تری را نشان میدهد. نگاهی به مقایسهی آن در شکل ۲ میاندازیم.

منبع خبر: آفتاب ![]()

اخبار مرتبط: روشهای پرایس اکشن، فیبوناچی و ایچیموکو در تحلیل تکنیکال بورس

حق کپی © ۲۰۰۱-۲۰۲۴ - Sarkhat.com - درباره سرخط - آرشیو اخبار - جدول لیگ برتر ایران