ایرانی ها رکورددار حساب های بانکی

به گزارش تابناک، فرهیختگان نوشت: همهچیز از کلیپ کوتاهی شروع شد که محمدحسین فرهنگی، نماینده تبریز از جلسه اخیر مجلس منتشر کرد. وی در این ویدئو مدعی شد با توجه به تصویب بند «ج» تبصره ۶ لایحه بودجه ۱۴۰۳ در مجلس، اگر جمع واریزی به حساب شخصی و غیرتجاری اشخاص حقیقی در هر ماه تا پایان اردیبهشت ۱۴۰۳ نسبت به سال قبل بیشتر باشد، مشمول مالیات خواهند شد و صاحب حساب اگر اعتراضی داشت باید به سازمان امور مالیاتی مراجعه کرده و ثابت کند این درآمد نبوده است. این اظهارات محمدحسین فرهنگی خیلی زود با واکنش برخی از نمایندگان مجلس و سازمان امور مالیاتی روبهرو شد. آنها گفتند برداشت نماینده تبریز از مصوبه مجلس اشتباه بوده و این مصوبه برای شفافسازی حسابهای غیرتجاری با تراکنش بالا و شناسایی فرارهای مالیاتی در پوشش حسابهای عادی است. اما واقعیت چیست؟ چه کسانی مشمول طرح جدید دولت خواهند شد؟ واریزیهای غیردرآمدی چیست؟ سقف معافیت چقدر است؟ اینها سوالاتی است که در ادامه به آنها پاسخ خواهیم داد.

لایحه بودجه چه میگوید؟

آنچه در لایحه بودجه سال ۱۴۰۳ آمده این است که طبق بند (ج) تبصره (۶) لایحه بودجه ۱۴۰۳: «درصورتیکه جمع مبلغ و دفعات واریز به حسابهای غیرتجاری هر شخص حقیقی در هر ماه، از جمع مبلغ و دفعات واریزی که تا پایان اردیبهشتماه سال ۱۴۰۳ توسط شورای پول و اعتبار تعیین میشود، بیشتر باشد، اثبات درآمدی نبودن تراکنشها و ارائه اسناد و مدارک بهعهده صاحب حساب است.» منظور از حساب غیرتجاری، حسابی است که نزد سازمان امور مالیاتی کشور بهعنوان حساب مرتبط با فعالیت مودی ثبت نشده باشد. این مصوبه مجلس با هدف جداسازی حسابهای تجاری از حسابهای عادی و شفافسازی درآمد اصناف پردرآمدی است که بخش قابل توجهی از درآمد خود را در چندین کارت توزیع میکنند تا میزان درآمدشان شفاف نشود و مالیات حقه را پرداخت نکنند. بر این اساس، مشخص میشود حسابی که در ماه بیش از تعداد معینی به آن از طریق کارت به کارت پول واریز میشود و جمع این واریزیها از مبلغ معینی بیشتر باشد، طبیعتا یک حساب عادی نیست و صاحب حساب با آن در حال تجارت است و طبق قانون باید مالیات خود را پرداخت کند.

چه کسانی مشمول طرح جدید هستند؟

برای اینکه بدانیم چه کسانی مشمول طرح جدید هستند، باید ابتدا مروی بر چند مورد داشته باشیم:

۱- شرط اول برای حسابهای مشمول طرح جدید این است که این حسابها، قبلا بهعنوان حساب تجاری معرفی نشده باشند. به عبارتی، این حسابها بهرغم اینکه گردش مالی بالایی دارند و درگیر کسبوکار و حساب و کتابهای فعالیتهای صنفی و معاملاتی فرد هستند، اما از سوی صاحب حساب بهعنوان حساب تجاری معرفی نشده است.

۲- موضوع دوم، شرایط قرار گرفتن یک حساب بهعنوان حساب تجاری است. گرچه از سال ۱۳۹۸ فرآیند تفکیک حسابهای تجاری و غیرتجاری در کشور مطرح شد، اما دولت سیزدهم برای اولین بار در کشور در سال ۱۴۰۱ با هدف ایجاد شفافیت و برخورد با فرارهای مالیاتی این طرح را اجرا کرد. در این طرح، تنها حسابهایی تجاری محسوب میشد که یا فرد خودش با خوداظهاری نسبت به ثبت حساب بهعنوان حساب تجاری اقدام میکرد یا اینکه با شروطی که شورای پول و اعتبار برای سقف جابهجایی پول با آن حساب تعیین کرده بود، مشمول حساب تجاری میشد. طبق مصوبه سال ۱۴۰۱ شورای پول و اعتبار، چنانچه حسابی بیش از ۱۰۰ تراکنش در ماه داشته باشد و ۳۵ میلیون تومان در تراکنشها جابهجا شود، تراکنش تجاری تلقی میشود. البته این عدد صرفا برای سال ۱۴۰۱ بوده و طبق مصوبه مجلس در لایحه بودجه ۱۴۰۳، سال آینده شورای پول و اعتبار موظف است ارقام را بهروزرسانی کند و قطعا سقف این عدد بسیار بالاتر از ۳۵ میلیون تومان خواهد بود و با تورم تعدیل خواهد شد. همچنین قانون در سال ۱۴۰۱ دو شرط قرار گرفتن یک حساب در ردیف حساب تجاری را به صورت توامان در نظر گرفته بود. به عبارتی، تنها درصورتی یک حساب در ردیف حساب تجاری قرار میگرفت که هم ۱۰۰ تراکنش داشته باشد و هم سقف آن به بالاتر از ۳۵ میلیون تومان برسد. یعنی ۹۹ تراکنش با بیش از ۳۵ میلیون تومان یا ۱۰۰ تراکنش زیر ۳۵ میلیون تومان هیچکدام در ردیف حساب تجاری قرار نمیگرفت.

۳- مبنای حساب تجاری، واریزیهای درآمدی است. این مورد هم یکی از شروط مهم مصوبه دولت و مجلس است. طبق این بند اگر افراد ادله غیردرآمدی بیاورند، مشمول مالیات نمیشوند. در این خصوص مهدی موحدیبکنظر، سخنگوی سازمان امور مالیاتی به ایسنا گفت: «این مصوبه به این معنا نیست که اگر حساب بهعنوان حساب غیرتجاری معرفی شد میتوانیم از او مالیات بگیریم بلکه ادعای اثبات غیردرآمدی بودنش با صاحب حساب است. یعنی صاحب حساب میتواند ادله و مدارکی ارائه دهد که این واریزی برای مثال مربوط به صندوق قرضالحسنه خانوادگی است یا فرد بهعنوان مدیر ساختمان فعالیت دارد و وجوه واریزی به واسطه شارژ ساختمان است. در غیر این صورت واریزیهای بیش از سقف تعیین شده بهعنوان درآمد محسوب میشود تا به اتکای آن سازمان امور مالیاتی برای رسیدگی به فعالیت اقتصادی فرد اقدام کند. اگر پرونده مالیاتی ندارد پرونده تشکیل شود و اگر پرونده دارد این حساب بهعنوان درآمدهایی که غیردرآمدی بودن آن به اثبات نرسیده در زمره سایر حسابهای تجاری فرد در پرونده مالیاتی قرار میگیرد.» آنطور که در فضای مجازی و کوچه و بازار گفته میشود، ظاهرا موضوع اخیر کاملا برای مردم شفافسازی نشده و برخی از افراد این ترس را دارند که مبالغ مربوط به واریزی خرید و فروش خانه و ماشین و ضروریات زندگی آنها بهعنوان حساب تجاری محسوب خواهد شد و باید برای آن مالیات بدهند. این موضوع جایی در مصوبه دولت و مجلس نداشته و نگاهی به قوانین مالیاتی کشور نیز نشان میدهد اولا فعلا دولت قصدی برای دریافت مالیات از این تراکنشها ندارد و ثانیا خریدهای مصرفی مردم (اعم از خرید یک خانه یا ماشین و...) براساس هیچیک از قوانین مالیاتی مشمول مالیات نمیشوند.

۴- طبق دادههای وزارت رفاه، حدود ۸۰ میلیون ایرانی به صورت ماهانه یارانه نقدی ۳۰۰ و ۴۰۰ هزار تومانی دریافت میکنند. این آمار علاوهبر اینکه از وضعیت نهچندان خوب درآمدی در ایران حکایت دارد، در مرحله بعد نشان میدهد عملا ۸۰ میلیون ایرانی مشمول قانون جدید نخواهند بود؛ چراکه سقف درآمدی و واریزیهای آنها چندان بالا نیست که مشمول دریافت یارانه شدهاند.

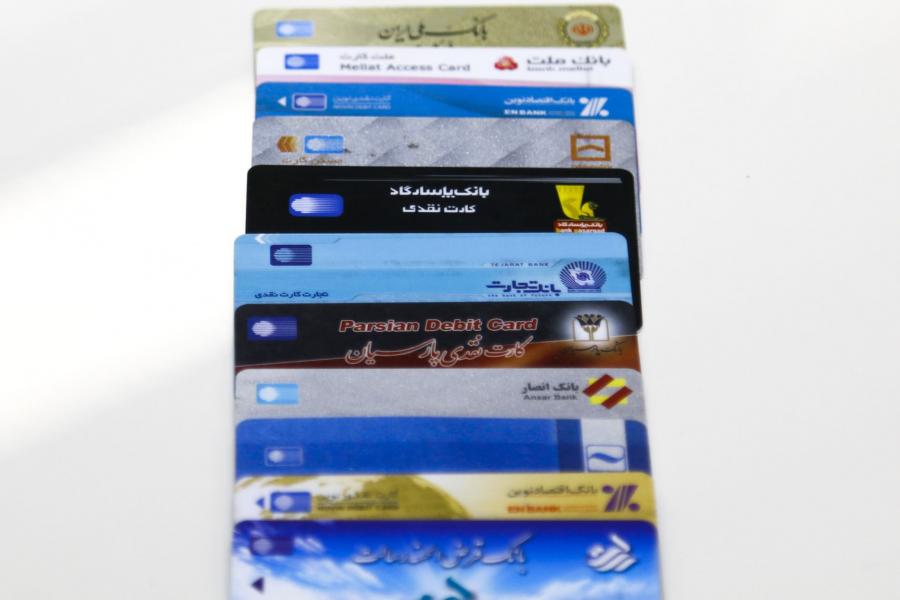

ایرانیها رکورددار حسابهای بانکی

یکی از ویژگیهای قابل تامل مبادلات در نظام بانکی ایران، تعداد بسیار زیاد حسابهای بانکی است، موضوعی که در مقایسه با کشورهای دیگر نیز این وضعیت کاملا قابل مشاهده است. طبق دادههای ارائه شده از سوی بانک جهانی در بین ۱۰۰ کشوری که دادههای مستند در مورد آنها وجود دارد، ایرانیها با فاصله بسیار زیاد اول هستند. این آمارها نشان میدهد در ایران به ازای هر بزرگسال (افراد بالای ۱۵ سال) تعداد ۷ هزار و ۷۳۴ حساب بانکی وجود دارد. به عبارتی در قبال ۶۴.۵ میلیون افراد بالای ۱۵ سال در کشور، ۵۰۰ میلیون حساب در نظام بانکی افتتاح شده است. این درحالی است که در دومین کشور پس از ایران یعنی سنگاپور به ازای هر ۱۰۰۰ نفر ۲۴۰۵ حساب بانکی و استونی بهعنوان سومین کشور ۲۰۵۱ حساب بانکی و در ترکیه بهعنوان کشور چهارم به ازای هر ۱۰۰۰ نفر تعداد ۱۸۷۳ حساب بانکی وجود دارد.

طبق آمارهای بانک جهانی، وجود ۷۷۳۴ حساب بانکی به ازای هر ۱۰۰۰ نفر در ایران (نزدیک به ۸ کارت به ازای هر ایرانی) درحالی است که در کویت ۱۲۵۷ حساب، در امارات ۱۲۲۴ حساب، در تاجیکستان ۹۸۸ حساب، در بنگلادش ۹۰۳ حساب، در ازبکستان ۸۴۹ حساب، در قطر ۷۷۸ حساب، در ایتالیا ۷۱۵، در مالزی ۷۱۴، در برزیل ۶۶۳، در جمهوری آذربایجان ۶۲۶، در مصر ۴۸۰ و در لبنان، پاکستان و افغانستان به ترتیب ۴۶۹، ۴۰۲ و ۱۸۳ حساب به ازای هر ۱۰۰۰ نفر وجود دارد.

این موضوعی است که مرداد ۱۳۹۸ هادی خانی، مدیرکل دفتر بازرسی ویژه مبارزه با پولشویی و فرار مالیاتی سازمان امور مالیاتی نسبت به آن انتقاد میکند. خانی در آن زمان میگوید: «پدر و پسری در یکی از استانهای کشور ۸۴۰ شخص حقیقی و ۴۷۰ شخص حقوقی را درگیر فساد اقتصادی خود با محوریت فرار مالیاتی کردهاند.» وی ادامه داد: «در این فقره دو هزار وکالتنامه برای واردات، صادرات، کارت بازرگانی اجارهای، افتتاح حساب اجارهای، ثبت شرکتهای صوری، همچنین شش تا هفت هزار میلیارد تومان کتمان درآمد شناسایی شده است.» خانی میگوید: «بیشتر اشخاص حقیقی گرفتار در این فساد افرادی بودند که فقط برای رفع مشکلات اقتصادی خود اقدام به افتتاح حسابهای خرد کرده بودند. امروز حسابهای اجارهای در کشور غوغا کرده است، بیش از ۵۰۰ میلیون حساب بانکی در ازای ۸۰ میلیون نفر جمعیت کشور وجود دارد که این زنگ خطر است، کنترل این موارد فقط از دست سازمان امور مالیاتی برنمیآید و عزم ملی میطلبد.»

۳ مخاطره رصد نکردن حسابهای بانکی

به اعتقاد کارشناسان تعدد حسابهای بانکی در ایران، وجود حسابهای اجارهای در کنار عدمنظارت دولت بر جابهجاییهای پولی در کشور، سه مخاطره برای حکمرانی پولی بهوجود آورده است: ۱- اولین مخاطره، فرار مالیاتی گسترده است. ۲- مورد دوم کلاهبرداریهایی است که از طریق حسابهای اجارهای و... رخ میدهد و ۳- مورد سوم، پولشویی و اقدامات مجرمانه (درقالب فروش و جابهجایی بینالمللی مواد مخدر و...) است.

کارشناسان میگویند بخشی از حساسیت دولت نسبت به حسابهای بانکی مربوط به فرارهای مالیاتی است که بهدلیل فقدان پایههای مالیاتی همچون مالیات بر مجموع درآمد رخ میدهد. به عبارتی برخی از اشخاص حقوقی برای فرار از مالیات، اولا حسابهایی را بهعنوان حساب تجاری به دولت معرفی میکنند که کمترین گردش مالی را دارد و ثانیا گردش مالی اصلی خود را در قالب چندین حساب به نام همسر و فرزند و پدر و مادر و... توزیع میکنند و حتی از طریق «حسابهای بانکی اجاره ای» به نام کارگر خدماتی و نظافتچی و سرایدار و آبدارچی نیز دنبال دور زدن مالیات هستند. به این ترتیب که حسابی به نام شخص دیگری گشوده میشود و آن فعال اقتصادی از آن فرد وکالت میگیرد که هر گردش مالی در آن حساب رخ دهد مربوط به اوست و برای این اقدام هم، هر ماه بهعنوان مثال سه تا پنج میلیون تومان حقالاجاره به صاحب حساب میدهد. بر این اساس بخشی از فعالیتهای اقتصادی این افراد امکان پیگیری ندارد و مالیاتی نیز به آن تعلق نمیگیرد.

اما بخش دیگر حسابهای اجارهای مربوط به کلاهبرداران با حساب و کارت اجارهای است. این افراد وقتی کلاهبرداری میکنند با شکایت مالباختهها، معمولا صاحب حساب را بهعنوان فردی که حساب یا کارت را به فردی صرفا اجاره داده از طریق سیستمهای آنلاین کشف تقلب و مبارزه با پولشویی بانکها و پیگیری و ارجاع گزارشها به بانک مرکزی شناسایی و به دادستانی برای تعیینتکلیف و اعمال حکم فضایی معرفی میشوند و این در حالی است که کلاهبردار با اجاره حساب دیگری به فعالیتهای مجرمانه ادامه میدهد. اما اجاره حساب و کارت بانکی مخاطرات دیگری هم دارد. گزارشها نشان میدهد این حسابهای اجارهای یکی از منابع تغذیه مالی در سایتهای قمار و شرط بندی بوده و به کرات مورد توجه کلاهبرداران و گردانندگان این سایتها که عمدتا در خارج از کشور قرار دارند، برای انجام فعالیت مجرمانه و پولشویی استفاده میشود. پولشویی دیگر موضوعی است که ذینفعان اقتصاد سیاه و زیرزمینی و غیرقانونی از طریق حسابهای اجارهای برای فعالیتهای مجرمانه خود از آن استفاده میکنند.

لزوم شفاف شدن این ۳ مورد

آنطور که از متن مصوبه مجلس و دولت برمیآید دولت و مجلس، دو هدف عمده را در تبصره بند «ج» تبصره ۶ قانون بودجه سال ۱۴۰۳ دنبال میکنند که یکی ۱- ایجاد عدالت مالیاتی و ۲- دیگری حمایت از رقابت اقتصادی است. آنطور که مهدی موحدیبکنظر، سخنگوی سازمان امور مالیاتی میگوید: «برخی افراد بهمنظور فرار مالیاتی، تراکنشهای تجاری خود را با کارت بانکی همسر، افراد خانواده، منشی یا کارتهای اجارهای انجام میدهند که دولت و مجلس را بر آن داشت از طریق بند «ج» تبصره ۶ قانون بودجه ۱۴۰۳ حسابهای تجاری مشکوک را مورد بررسی قرار دهند. بر این اساس، این بند شامل افرادی است که با اعداد بزرگ و تراکنشهای بالا اقدامات تجاری انجام میدهند، بنابراین شامل آحاد مردم نخواهد بود.»

براین اساس، مصوبه مجلس هم با سیاستگذاریها در کشورهای دیگر همخوانی دارد و هم برای حکمرانی ریال در کشور نیز جزء اقدامات ضروری است. اما باید در نظر داشت دولت و مجلس برای اجرایی شدن این موضوع باید سه مورد را بسیار جدی بگیرند.

۱- اول اینکه سقف رقمی که شورای پول و اعتبار در نظر میگیرد باید منطقی باشد و این عدد و رقم طوری نباشد که با اجرای آن هر فردی در زندگی روزمره خود دچار سوءتفاهم نسبت به قرار گرفتن در ردیف حساب تجاری قرار بگیرند. به نظر میرسد با تعدیل تورمی رقم ۳۵ میلیون تومان (شرط سال ۱۴۰۱)، این امر قابل انجام است.

۲- دولت از طریق آییننامه یا هر ابلاغیهای، مصادیق واریزیهای غیردرآمدی (خرید خانه اولی و ماشین و لوازم زندگی) را برای مردم خوب تشریح کند و مردم بدانند چه واریزیهایی مشمول این سقف میشود.

۳- اثبات مصادیق غیردرآمدی مردم را درگیر فرآیندهای پیچیده و چندلایه برکرواسی اداری نکند. برای مثال، فردی اگر بیش از ۳۰ واریزی در ماه داشت و همزمان یکی از این واریزیها نیز واریزی فروش خانه بود، خیلی راحت (با ارائه اسناد رسمی) بتواند اثبات کند که این واریزی مربوط به فروش خانه است، یا اگر مسئول قرضالحسنه خانگی بوده، برای اثبات آن درگیر مشکلات اداری نشود.

کنترل حساب مردم به سبک اتحادیه اروپا

۱۸ ژانویه ۲۰۲۴ (۲۸ دیماه ۱۴۰۲) یورونیوز و دویچهوله گزارش دادند مذاکرهکنندگان پارلمان اروپا و کشورهای عضو این اتحادیه به توافق رسیدند پرداخت نقدی بالاتر از ۱۰ هزار یورو در آینده در اتحادیه اروپا ممنوع شود. گفته میشود این توافق در چهارچوب گسترش برنامههای اتحادیه اروپا برای مقابله با پولشویی و بهمنظور پر کردن خلأهای موجود در قوانین داخلی کشورها حاصل شده است. بر اساس این توافق، تاجران اجناس لوکس از این پس باید هویت خریداران خود را کنترل کنند و معاملات مشکوک را به مقامات اطلاع دهند.

تشدید قوانین بهخصوص برای معاملات جواهر، خودروهای لوکس، هواپیماهای شخصی و کشتیها باید اجرا شود. بر اساس این توافق، قانون جدید از سال ۲۰۲۹ (پنج سال دیگر) شامل باشگاههای بزرگ فوتبال مثل بوروسیا دورتموند و بایرنمونیخ هم میشود. سرمایهگذاریهای میلیاردی از کشورهای ثالث در فوتبال حرفهای، یکی از دروازههای احتمالی پولشویی در اروپا محسوب میشود. ادارات اروپایی از این پس موظف هستند تبادلات رمزارزی و معاملات بانکی ابرثروتمندانی را که داراییهای آنها بیشتر از ۵۰ میلیون یورو است، سختگیرانهتر کنترل کنند. گزارشها حاکی است توافق تازه باید به تصویب پارلمان اروپا و کشورهای عضو اتحادیه برسد تا بهطور رسمی جنبه قانونی به خود بگیرد. کنترل اجرای این قانون بر عهده ادارات داخلی کشورهاست و هماهنگی آنها بر عهده نهاد تازه تاسیس ضدپولشویی اتحادیه اروپا خواهد بود.

اما قوانینی نیز از قبل در اتحادیه اروپا وجود داشت که براساس آن، همه مسافرانی که وارد خاک اتحادیه اروپا میشوند یا از آن خارج میشوند، زمانی که حامل ۱۰ هزار یورو یا بیشتر پول نقد (یا معادل آن به سایر ارزها، اوراق بهادار، چک مسافرتی، سکه و شمش طلا) هستند، موظفند، با پر کردن اظهارنامهای رقم و منشأ آن را ابراز و افشا کنند. مقامهای گمرکی کشورهای عضو اتحادیه اروپا نیز این اختیار را دارند که افراد، چمدانها و وسایل حملونقل آنها را تفتیش، بازرسی و بررسی کنند و پس از شناسایی پول نقد بالای ۱۰ هزار یورو که اعلام نشده، آن را ضبط و توقیف کنند.

قوانین جدید همچنین به مقامات گمرکی اجازه میدهد درصورت وجود نشانههایی مبنیبر ارتباط پول نقد همراه مسافر با فعالیتهای مجرمانه، نسبت به ضبط و توقیف مبالغ کمتر از ۱۰ هزار یورو نیز اقدام کنند. همچنین آنها میتوانند نسبت به توقیف پول نقد بدون همراه که از طریق پست، شرکتهای باربری یا پیک ارسال شدهاند و فاقد اظهارنامه افشای منشأ وجه نقد هستند، اقدام کنند. کشورهای عضو اتحادیه این اختیار را دارند درصورت تمایل سقف پایینتری را در حوزه ملی خود اعمال کنند. بر همین اساس بهعنوان مثال فرانسه و ایتالیا سقف هزار یورویی را تعیین کردهاند، ولی در پرتغال و لیتوانی این سقف ۳ هزار یورو است.

همچنین اتحادیه اروپا با هدف جلوگیری از پولشویی و تامین مالی تروریسم تبادلات پولی و مالی از طریق حسابهای بانکی را نیز مورد بررسی قرار میدهد. انجام یک تراکنش بانکی به مبلغ ۱۵ هزار یورو یا بیشتر مشمول این بازرسی میشود. البته در این مورد نیز برخی کشورهای عضو اتحادیه اروپا از جمله فرانسه سقف پایینتر یعنی ۱۰ هزار یورو را تعیین کردهاند. بخش مبارزه با پولشویی بانکها اینگونه واریزیها را با شناسایی و تایید هویت مشتری و همچنین طرف ذینفع مورد بررسی قرار میدهند. البته درصورتیکه واریزی نقدی بالای ۱۰ هزار یورو به یک حساب بانکی انجام شده باشد، احتمال دارد از صاحب حساب خواسته شود که منشأ پول واریزی را بهطور دقیق اعلام کند. در این صورت، موارد مشکوک به پولشویی و تامین مالی تروریسم به واحد اطلاعات مالی (FIU) مستقر در کشورهای اتحادیه اروپا گزارش میشود و پس از مسدود شدن رقم مشکوک فرآیند حقوقی بررسی دقیقتر که میتواند به صدور حکم مجازات برای مرتکبان جرائم پولشویی و تامین مالی تروریسم منتهی شود. درمجموع تجربه اتحادیه اروپا نشان میدهد این کشورها حتی ارقام پایینتر گردش مالی حساب افراد یا دارایی نقد آنها را مورد بررسی قرار میدهند تا موارد فرار مالیاتی و پولشویی مشخص شود. توجه داشته باشید رقم ۱۰ هزار دلار در اکثر این کشورها معادل حقوق ۲.۵ تا ۳ ماه و بعضا حقوق ۱.۵ تا ۲ ماه یک فرد شاغل است.

منبع: فرهیختگان

منبع خبر: تابناک ![]()

اخبار مرتبط: ایرانی ها رکورددار حساب های بانکی

حق کپی © ۲۰۰۱-۲۰۲۴ - Sarkhat.com - درباره سرخط - آرشیو اخبار - جدول لیگ برتر ایران